11月30日,我爱我家控股集团股份有限公司(以下简称“我爱我家”)公告披露,持有我爱我家3599706股股份,占公司总股本0.15%的高级管理人员高晓辉,计划在披露之日起15个交易日后的三个月内,以集中竞价方式减持我爱我家股份不超过899900股,不超过公司总股本比例的0.04%。

我爱我家本次减持主体为高晓辉,从2020年8月至今任我爱我家副总裁,本次减持股份占高晓辉所持有股份的25%。

图中人物系我爱我家副总裁高晓辉

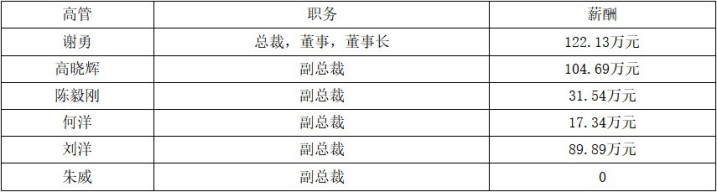

尽管高晓辉在我爱我家担任的是副总裁职位,但是她对我爱我家的重要程度仅次于总裁谢勇,这一点从我爱我家薪酬情况上可见一斑,根据我爱我家2023年报显示,高晓辉2023年薪酬为104.69万元,仅次于总裁谢勇122.13万元的薪酬,位居公司五位副总裁之首。

表1我爱我家高管层薪酬情况

2022年11月30日,高晓辉接受新京报专访时表示,“我爱我家相信,比生意更重要的是‘诚意’,而九字服务真言不只是广告语,更是品牌主张最大的价值支撑!经过22年标准化服务的沉淀,我爱我家带领行业踏上了服务升级的新征程”,从高晓辉的言语中不难看出她对我爱我家未来的发展充满信心。

而仅一年之后,高晓辉便计划减持其持有的我爱我家四分之一的股份,虽然减持计划中披露,高晓辉减持原因为个人资金需求,但这仍不免引发外界猜测,我爱我家自2023年以来实施的以消费者为核心,对服务和品牌升级的计划是否遇到了波折?

主营业务造血能力不足,依赖变卖资产维持现金流

我爱我家主营房地产经纪业务,近年来“房住不炒”主基调下,购房者的购房意愿和购房能力均受到影响,导致房地产经纪业务的市场需求减少。不过,在经历了三年的市场调整之后,目前存量房买卖市场已经出现边际改善的情况。

根据克而瑞统计数据显示,北京三季度二手房网签量约为43476套,环比增加3.5%,同比增加23.5%;上海三季度二手房网签量约为47156套,同比增加13.3%;杭州三季度二手房网签量约为18,808套,同比增加46.3%,存量房买卖市场边际改善迹象明显。

表2我爱我家2021年至2024年前三季度业绩情况

从我爱我家2024年前三季度的业绩表现而言,随着存量房市场的企稳,以房产经纪业务为主营的我爱我家业绩也出现企稳迹象。2024年前三季度,我爱我家的净利润扭亏为盈,相较于2023年全年巨亏8.5亿元,今年前三季度实现盈利0.09亿元,虽然我爱我家仍在亏损线边缘挣扎,但至少已经摆脱了巨亏的不利处境,出现了边际改善的迹象。

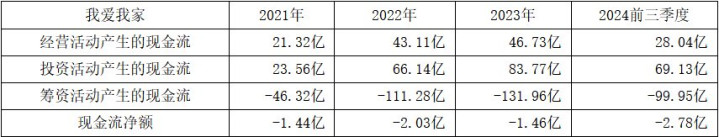

表3我爱我家2021年至2024年前三季度现金流情况

然而,从现金流的角度来看,我爱我家的现金流净额状况并未随之改善,反而出现了恶化的迹象。今年前三季度现金流净流出2.78亿元,是去年全年现金流净流出额1.46亿的1.9倍,表明公司现金流情况并未随着存量房地产市场的企稳出现好转。

值得注意的是,今年前三季度由投资活动产生的现金流高达69.13亿,对于投资活动产生的现金流占比过大的情况,我爱我家在2024年半年报中解释道,主要原因是基于新的租赁准则,资产管理业务中部分房源的收益确认至“资产处置收益”科目之中所致。

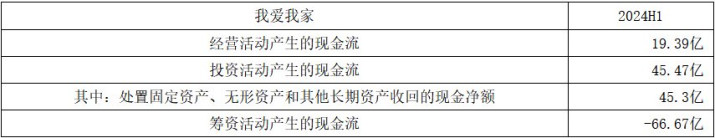

表4我爱我家2024年上半年现金流情况

假设我爱我家在2024上半年中资产管理业务中的全部收入均确认至“资产处置收益”科目,而且这部分收入均以现金收付方式入账而非应收账款方式。那么在这样的极端假设下,处置资产应该扣除来源于资产管理业务中的32.7亿元,那么我爱我家真实处置资产收回的现金净额为12.6亿元,占我爱我家2024年上半年期末库存现金34.1亿的37.0%,而真实的占比将会更高。

实际上,我爱我家目前的现金流高度依赖变卖资产,但是这种方式可能难以持续。

一方面,我爱我家可供出售资产以投资性房地产和使用权资产为主,根据公司2024三季度披露,我爱我家三季度末持有24.0亿投资性房地产。而仅在2024上半年,我爱我家就至少处置了12.6亿资产。

另一方面,目前市场环境流动性受限,我爱我家只能选择折价出售手中的资产,导致其资产负债表上高达36.6亿元的资产实际可变现的现金流将大打折扣。

经纪业务瘦身,资产管理业务逆势扩张但入不敷出

我爱我家业务构成中,绝大部分业务布局在存量房市场,占比87.46%。少部分业务延伸至一手房领域,分别替房地产开发商承做新房经纪业务和自身成为商业地产的开发商做商业租赁业务。整体上而言,存量房市场上的经纪业务对我爱我家整体业绩起到了举足轻重的作用。

在谈论我爱我家资产管理业务之前,先回顾公司传统经纪业务。实际上2021年以前,传统的经纪业务才是我爱我家业务中的主体部分,2020年占总营收的52.91%。然而,在2021年扩张至巅峰4613家线下门店后,受整体环境影响,我爱我家不得不对传统经纪业务做起了“瘦身”,截至2024年三季度末,我爱我家线下门店数缩减至2613家,仅剩巅峰期的56.6%,近乎腰斩。

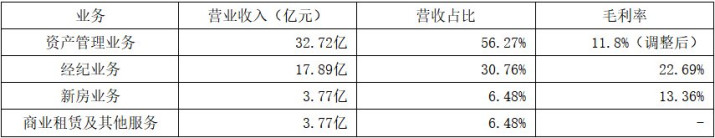

表5我爱我家业务构成

面对传统经纪业务的重创,我爱我家亟需新的业务增长点,于是资产管理业务,以“相寓”品牌为核心,逐渐成为公司的主营业务。这一模式主要是先低价和房东签订长期租赁合同,再将这些房源以高价短租或长租的形式转租给租客,从而赚取转租溢价和渠道收益,相较于传统经纪业务,其利润空间更为可观。

然而,资产管理业务也带来了明显的现金流匹配问题,我爱我家需要先从房东手中租下来相应房源,而这自然导致了我爱我家承受较大的负债压力。

尽管如此,为了缓解传统经纪业务的下滑,公司仍持续加大在资产管理业务上的投入。截至三季度末,公司相寓业务在管房源达到30.4万套,相对于年初增加3.2万套,增长了10.5%。

那么实际资产管理业务的成果如何?仅看2024上半年实现了32.72亿收入和经调整后毛利率11.8%的业绩表现而言,虽然其毛利不及经纪业务,但凭借庞大的体量,该业务仍对公司整体业绩产生了积极影响。然而,要全面评估资产管理业务的真实表现,还需将其与我爱我家对房东的负债进行对比。

根据我爱我家2024年半年报,其中一年内到期的租赁负债高达96.3亿元,单此一项占总负债42.25%,大概率源于我爱我家为了开展资产管理业务与一房东所签的租赁合同。

与此同时,依据2024上半年资产管理业务的收入推算,未来一年内,我爱我家可以从资产管理业务获得营收约为65.44亿元,而同期需要支付96.3亿元的房租给一房东,在不考虑其它开支情况下,收入仅能覆盖70%的房租支出。意味着资产管理业务实际上入不敷出,大幅消耗公司的现金储备,进而导致现金流情况恶化,我爱我家不得不通过处置资产的方式缓解现金流情况。

此外,我爱我家的资产端质量情况也堪忧,根据2024年三季报,其中包括因借壳上市所形成的高达44.6亿元、占总资产13.92%的商誉和高达12.76亿元、占总资产4.0%以数据资源为主的无形资产,这些资产不仅难以变现,还会存在减值风险。

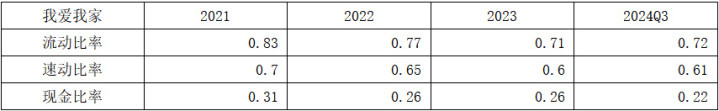

表6我爱我家2021年至2024年三季度短期偿债能力情况

因此炒股杠杆实盘配资,我爱我家的短期偿债能力一直不佳,三大反映短期偿债能力的指标持续下降。其中流动比率长期低于安全值1,从2021年的0.83下降至2024年三季度末的0.72;速动比率从2021年的0.7下降至2024年三季度末的0.61;现金比率从2021年的0.31下降至2024年三季度末的0.22。